Geçtiğimiz haftaların en çok konuşulan konusu Amerikan Hazinesi idi. Ödeme yetkisi elinden alınan Hazine ile geçici olarak kepenk kapatan Amerikada, bu 16 günlük sürede zorunlu haller hariç birçok kurum çalışmadı ve FED başta olmak üzere yeni ekonomik veriler alınamadı

Bütçe borçlanma limitinin dolmasına iki saat kala, Kongre’de ve Temsilciler Meclisi’nde son dakika manevraları ile konu şimdilik 15 Ocak ve 7 Şubat’a ertelendi. Ancak, Çay Partisi’nin oylarından gelen mesaj, bu sürecin ve Temsilciler Meclisi’ndeki bir sonraki oylamanın daha zorlu geçeceği yönünde. Konu malum, Obamacare ile sosyal güvenlik harcamalarının Amerikan Devleti bütçesi üzerindeki yükünden dolayı Cumhuriyetçilerin ve Demokratların uzlaşamaması. Peki, oylama sonrası karar olumsuz olsaydı, ilk etkisi ne olurdu?

Hazine’nin yasal borçlanma limitini doldurması söz konusu olacağından, maaş, yol, baraj, sağlık gibi ödemelerini yapamayacaktı. Yani, para var ancak ödeme yapamıyorken, artık kasasında para da kalmayacaktı. Bu duruma, şu ana kadar çıkardığı yaklaşık 17 trilyon dolarlık Hazine Bonoları ve Devlet Tahvillerinin (şimdilik) faiz ödemeleri de dâhil olacaktı. Geçen sene de, aynı zaman diliminde her sene olduğu gibi bütçe aşımı söz konusu olmuş ve ocak ayına kadar uzatım verilmiş ve kriz aşılmıştı.

1970’lerden bu yana bütçe açığı yükseliyor

Peki, bu kriz yeni miydi? Hayır, Amerika 1970’lerden bu yana devamlı yükselen bir grafikle bütçe açığı veriyor. Daha önce de Hazinesi geçici sürelerde işlevsiz kaldı. Peki, bu seferkini ve bundan sonrakileri önemli kılan olgu nedir o zaman?

Ekonomi, kriz kâhini diye farklı farklı isimler ekonomi basınında yer alıyor. Bu noktada, Rafet El Roman’ın 1998 yılında çıkardığı albümüne adını veren Amerika adlı parçası ile 2008 krizini 10 yıl önceden ve Roubini gibi birçoklarından önce görmüş diyebiliriz.

2008 krizinde mortgage krizinin patlaması ile beraber, bankalarca teminata alınan evlerin fiyatları Rafet’in şarkısındaki gibi bulutlara karışınca ve Fannie ve Ginnie Mae, Freddie Mac gibi ikincil piyasa mortgage bono varlıklarını elde tutan kurumlar ve dünyanın en büyük yatırım bankalarından biri olan Lehman Biraderler zora düşünce kriz patladı ve tüm dünyada dalga dalga yayıldı. Bankalar, kurumlar, ülkeler (hazineler) battı ve o zamandan bu zamana yapılan tüm ekonomik çabalar hala olumlu sonuç vermedi.

İstanbul Ekolü

İstanbul Ekolü olarak, bu noktada daha radikal iddialarımız var. İlki, dünyada 2008’den bu yana uygulanan para politikaları işlemiyor, yani iflas etti. Bunu şu şekilde özetleyebiliriz:

Kriz anında likidite ihtiyacını gidermek için başlayan para basımı ve yayımı hareketleri, zaman içerisinde Ödemeler Bilançosu’nda dış ticaret açıklarını gidermek ve ihracat kanalı ile ekonomisini canlandırarak işsizliği azaltmak isteyen birçok ülkenin ki buna en gelişmiş ekonomiler de dâhil, kur ve ticaret savaşlarına dâhil olmasını kaçınılmaz hale getirdi. Merkez Bankaları kanalı ile faizleri 2008’den bu yana sıfır seviyesine getirerek tüm dünyada (daha önceki yazılarımızda aktardığımız) bir Likidite Tuzağı’na neden olundu. Merkez Bankaları tabii ki, bu likidite bolluğunu (şimdilik) karşılıksız yapamazdı. Bilançosundaki varlıklara karşılık kendi paralarını bollaştırarak, gelir artışı ile hem reel ekonomiyi canlandırmak, hem düşen paralarının değeri ile ihracatlarını arttırmak, hem de sıkışan finansal kurumlara kredi kanalını canlandırmak üzere ucuz fonlama imkânı yaratmak adına bu para politikalarını uyguladılar. Ancak, gelinen noktada ekonomide yer alan “Grasham Kanunu” ile “Paranın Yansızlığı” doktrinlerini de Keynes’in Likidite Tuzağı ile beraber eş zamanlı gördük. “Kötü para iyi parayı kovar” diyen Grasham aslında günümüzde kur savaşları ile değeri düşen para birimlerini işaret ederken, 1944 Bretton Woods ile başlayan Altın çağının (yine şimdilik) sona erdiğini gösteriyordu. Güney Kıbrıs battığında borçları ödemek için Merkez Bankası’ndaki altın rezervlerini satabileceği söylemi (altında) güvenli liman algısını sona erdiriyordu. Öte yandan, tüm dünyada “Dünya Borsalar Federasyonu” verileri ile 2008 öncesi pazar değerlerine ulaşmış olan dünya borsaları, basılan ve yayılan bu paraların aslında zaman içerisinde “Likidite Tuzağı” etkisinden arınarak paranın yansızlığı ile reel ekonomi yerine piyasaları tercih ettiğini gösteriyordu. Nitekim Amerika ve Avrupa Birliği başta olmak üzere, istihdamın artmaması, enflasyonun öngörüldüğü şekilde yükselmemesi, ekonomik aktivitelerin canlanmaması bunu teyit ediyor. İşte bu nedenlerledir ki, iddia ettiğimiz şekilde para politikaları artık global ekonomik canlanma adına iflas etti. Geriye kalan maliye politikaları ise yine Amerika örneğinden hareketle iflas noktasına doğru ilerliyor.

Obamacare

Ekonomist Keynes’in maliye politikaları ile devletin harcama yaparak ekonomik canlanmaya destek olması yönünde Obamacare, ekonomisi yıllardır durağan olan Japonya’nın Tokyo Olimpiyatlarını alması gibi makro çabalar, ister istemez devlet Hazine’lerindeki açıkları büyütmeye devam ediyor.

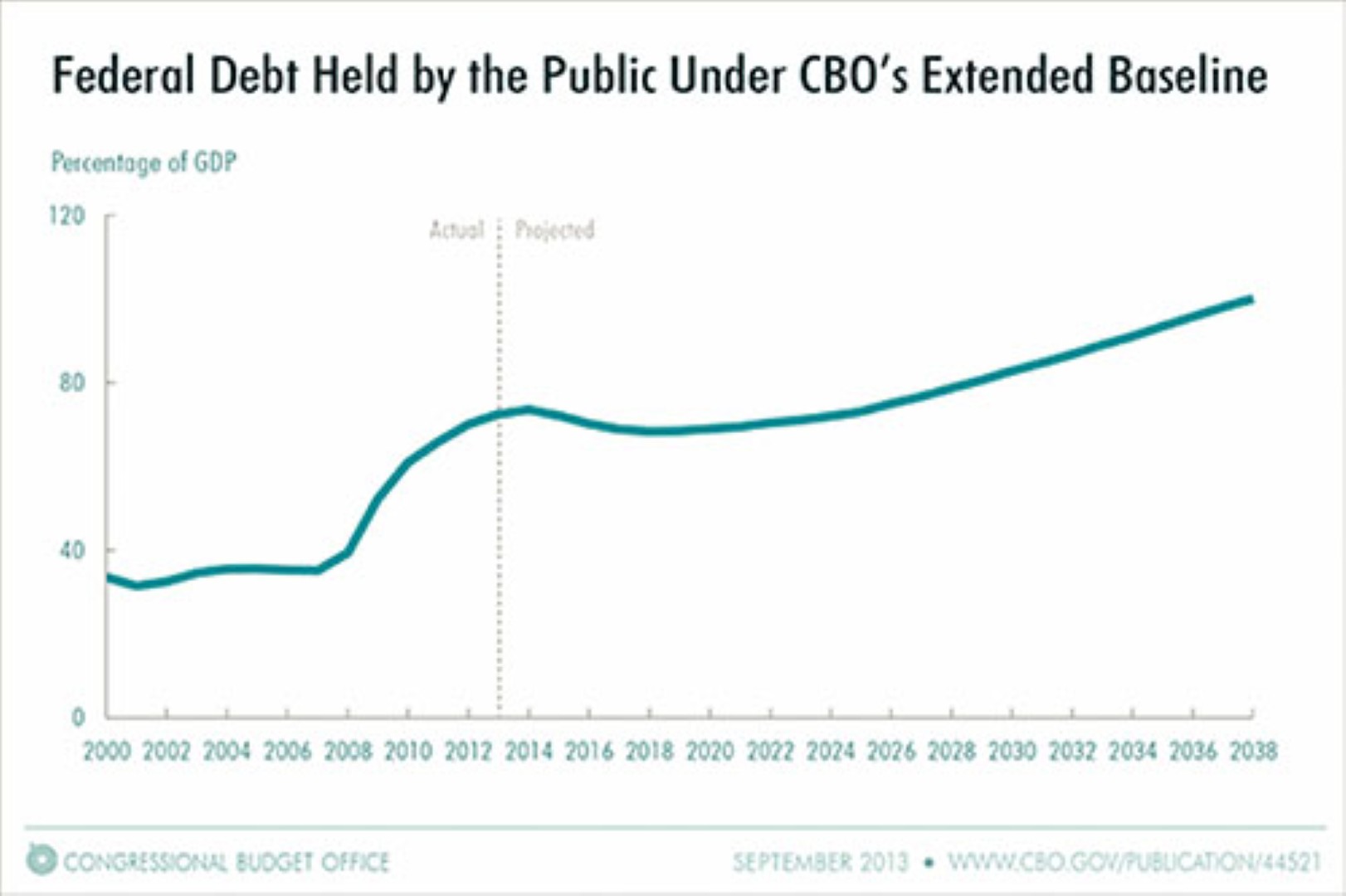

Örneğin; Kongre Bütçe Ofisi’ne göre*, 2009 – 2012 yılları arasında federal bütçe 1946’dan bu yana en büyük açığı vermiş durumda. Kümülatif federal borcun GSYİH’ya oranı 2007 öncesi yüzde 37’ye göre yüzde 73 ile II. Dünya Savaşı dönemi hariç en yüksek seviyede. Mevcut yasa ve uygulamalar ile devam etmesi halinde 2038 yılında yüzde 100 olmasını bekliyor Ofis. 2015’e kadar yüzde 68’e kadar bir geri çekilme beklense de, sonrasında artan faiz oranları, yaş ortalamasındaki artış ve sağlık yardımlarının bütçeye baskısı ile 2023’de tekrardan yüzde 71’e geleceği düşünülüyor.

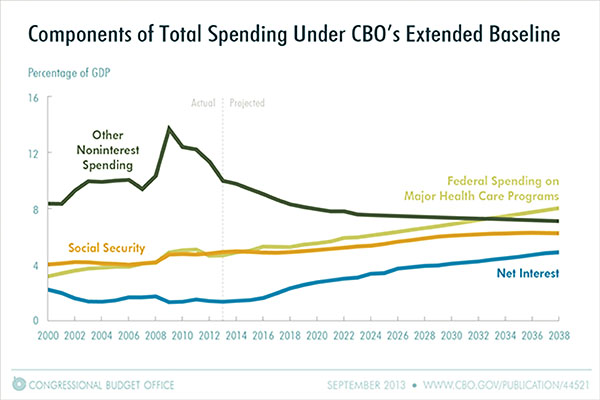

Bütçenin 1973’den bu yana alt kırılımlarına bakıldığında ise**, sorunun temelde sağlık harcamalarındaki artış kadar 2008 sonrası vergi gelirlerindeki azalış olduğu söylenebilir. Burada en önemli düşüş kurumlar vergisi rakamında (Benzer bir tablo 2012-2013 Türkiye Kurumlar Vergisi için de var, bizde oran geçen seneye göre aynı kalmış durumda). Savunma harcamaları düşüşe geçmekle beraber payını yıllar içinde arttırmış durumda.

Tüm ülkelerde, doğası gereği bütçe açıklarının bono ve tahvil gibi devlet varlıkları ile fonlanması kaçınılmaz oluyor. İşte bu noktada, bütçe açıklarının yani maliye politikalarının da sürdürülmesinde zorluklar yaşanması nedeni ile ikinci iddiamız önem arz etmeye başlıyor. Bilançolarında (şimdilik) altının önemi azaldıkça, likiditeyi arttırmak zorunda kalan Merkez Bankaları daha çok kâğıt cinsinden varlık tutmaya başladılar. Bank for International Settlements verilerine göre dünyada uzun zamandır dövizli işlemlerin büyük bir yüzdesi Amerikan doları cinsinden. Tüm bunları alt alta koyduğumuzda ise, Amerikan Hazinesi’nde yaşanacak bir sıkıntı, dünyadaki birçok Merkez Bankası’nı ciddi anlamda sıkıntıya sokacaktır. İddiamız, bir sonraki büyük dalga gerçekleştiğinde, batan Merkez Bankaları olursa şaşırmamız gerektiğini bize söylüyor. Batan (default eden) bankalar, şirketler, ülke ekonomileri ve hazineler görüldü ancak henüz Merkez Bankası görülmedi ve umarız görmeyiz. Bu vesile ile Bank for International Settlements (BIS) adındaki Merkez Bankalarının Bankası olan kurumun fonksiyonunu da test etmek söz konusu böyle bir senaryo gerçekleşirse söz konusu olabilir. İkinci bir olasılık da, bu senaryoda dünyada rezerv paralar dahil olmak üzere, bir çok para biriminin ciddi anlamda ve oranlarda, bazen yarı yarıya devalüasyon exposure’u (riske açıklığı) taşıdığı yönünde. Belki de, artık rezerv parasız bir ekonomik dünyaya hazırlanmak gerekiyor. Mesela, SWIFT, uluslararası kredi kartları takası, TCMB sepet kur hesaplaması gibi. Ki, geçtiğimiz hafta Çin rezerv parayla ilgili olarak bunu yine değiştirme yönünde söylemlerini arttırdı ve hatta bazı ekonomiler ile bilateral / karşılıklı döviz cinsinden ticaret anlaşmaları yapmaya başladı bile.

İşin ekonomi boyutu özetle bu şekilde. Günlük piyasalara bakarsak, Amerika’daki krizin geçici olarak çözülmesi, FED’in parasal genişlemeye büyük olasılıkla bu mecburiyetler kapsamında devam edeceği, Mart 2014’den önce varlık alımlarının azaltılması (tapering) yönünde bir karar alamayacağı geçen hafta piyasalarda konuşuldu. (Tüm dünyanın aksine, 17-18 Eylül toplantılarında önce 11 Eylül tarihli yazımızda, yeni FED Başkanı’nın Bernanke yerine yeni para politikalarını belirleyeceğini yazmıştık. https://www.salom.com.tr/haber/88318#.Um4qx2Y5nJA) Bu durum, olması gerekenin tersine piyasalarda bir bahar havası estiriyor. Bu hafta, bu yazımızın yayımlandığı gün, iki günlük FED toplantısından (FOMC) çıkacak faiz kararı ile piyasalar yine yön kestirmeye çalışacak. Beklentiye ışık tutmak adına Amerikan Ekonomisi’ndeki son verilere bakmak lazım.

Amerikan Ekonomisinin son verileri

Amerika’da senenin ilk yarısında GSYİH’a yüzde 2,5 oranında büyüdü, yıllık yüzde 1,6. GSMH yaklaşık 16 trilyon Dolar. GSYİH ise tarihi rekor 15,7 trilyon Dolar. Kişi başına Milli Gelir 43 bin Dolar. Ağustos verileri ile 144 milyon çalışan var. İşsizlik yüzde 7,3 enflasyon ise yüzde 1,5 oranında. Faiz oranı 2008’den bu yana yüzde 0,25. Cari Açık 100, Dış Ticaret Açığı 120 milyar dolar. Dış borç stoku 4,5 trilyon dolar civarında. Devlet bütçesi GSYİH’nın yüzde 8’i kadar. Hazine’nin toplam borcunun GSYİH’ya oranı yüzde 101.

Son veriler ekonominin hâlâ çok yavaş canlandığını gösteriyor. Temmuz verileri ile ihracat aylık 1 milyar azalmış, ithalat aylık 3 milyar dolar artmış. Kapasite kullanım oranı çok çok hafif bir kıpırdanma ile uzun zamandır aynı seviyelerde yüzde 77,84. Eylül ayı işsizlik başvurusu beklenenin üzerinde gelerek 2,9 milyon iken, araba satışları aynı ayda 15,28 milyon ile geçen aya göre 700 bin adet az ancak ortalamanın üzerinde. Kapanan şirket sayısında yılın ilk yarısında azalma var ve 36 bine düşmüş. Yeni ev satışları Ağustos’da 31 bin adet artmış. Kişisel harcama ve tasarruflar yüzde 0,10 oranında artmış.

Bu noktada, FED’in kararının değişmeyeceği yönündeki veriler kuvvetli bir şekilde devam ediyor. Ancak, yazımızın başlarında belirttiğimiz gibi FED bilançosunu sonsuz büyütemez. Şu anda dolaşımda, 1,2 trilyon Amerikan doları bulunuyor. Parasal taban, varlık alım programı kapsamında, Eylül 2012-2013 arasında 1 trilyon Dolar artmış. Geçen hafta sonu itibarı ile konsolide 3,8 trilyon dolarlık bilançosunun aktifindeki kağıt varlıkların büyüklüğü 3,5 trilyon Dolar. Bunun 2’si Amerikan Hazine kâğıtları, 1,5’u mortgage’a dayalı Fannie, Freddie, Ginnie benzeri kâğıtlar. Özetle, Amerikan Hazinesi’nin en büyük fonlayıcısı, başta Rafet’in dediği gibi New York olmak üzere, Federal Rezerv Bankaları. Amerikan ekonomisinin neredeyse yüzde 25’i büyüklüğüne ulaşmış bir bilanço daha nereye kadar büyüyebilir? 5 trilyon dolarlık Çin ekonomisi, yüzde 23 seviyelerinde bütçe / GSYİH oranı ile 3,7 trilyon dolar varlık ile ikinci en büyük Amerikan Hazinesi fonlayıcısı kurum.

Dünya piyasalarında SON DURUM

FED öncesi dünya piyasalarında son durum: Euro paritenin verdiği destek ile 2,73 TL. Euro / USD paritesi 1,38 ile 2009’daki tarihi zirvesini zorluyor demek için henüz erken gibi. Kısa vadede 1,5 sanki sürpriz olmayacak piyasalar böyle devam ederse. Yazımızdaki kötü senaryolar gerçekleşirse 2i üstü bir parite de kehanet olmaz. Altın FED’e bağlı olarak 1.350 dolar / Ons fiyatı ile yükseliş yönünde. Petrol fiyatları emtialar içinde sakinlemiş durumda ve Brent petrol 107 dolar civarında.

Türkiye piyasası

Türkiye’ye dönersek; BIST bu gelişmelere paralel olarak tepki vermeye devam ediyor. Endeks 79.600 seviyesinden kapattı. Kendine yukarı yönlü direnci kırmak için destek arıyor. Dolar daha önce işaret ettiğimiz gibi 1,97 seviyelerine geldi, 1,98 TL olarak işlem görüyor.

Hazine’nin Kasım – Aralık borçlanma takvimine bakarsak, ihalelere karşılık itfaları ile likiditenin (başka etkenler olmaz ise) biraz artacağını görmek mümkün. 12-18-19 Kasım, 2-3-10 Aralık ihale tarihleri. 6-13-20 Kasım ve 4-18-25 Aralık ödemelerin (itfaların) yapılacağı günler. Yine piyasaya yapılacak ödemelerden daha az miktarda borçlanma öngörülüyor. En yüklü itfa 20 Kasım ve 4 Aralık’ta. İhale yoğunluğu da bu doğrultuda, 18-19 Kasım ve 02-03 Aralık’ta. Merkez Bankası Analitik Bilançosunda son hafta emisyon hacminde bir daralma görülüyor. FED Eylül kararı öncesi ağustos bilançosundan bu yana bakıldığında ise, toplam döviz yükümlülüklerindeki artışın varlıklarındaki artışa göre daha düşük ve iç yükümlülük kalemlerinden oluştuğu görülüyor. Bilançosu büyürken, dış yükümlülük kalemi tersine düşüş gösteriyor, rezervler artıyor.

Not: Bu yazıda yer alan bilgi ve yorumlar herhangi bir şekilde yatırım danışmanlığı ve önerisi kapsamına girmemektedir. Yer alan bilgiler ve bunların kapsamında alınan karar ve uygulamalardan, doğabilecek sonuçlarından, Şalom ve yazarın herhangi bir yükümlülüğü ve sorumluluğu bulunmamaktadır.

* http://www.cbo.gov/publication/44521

** http://www.cbo.gov/sites/default/files/cbofiles/attachments/HistoricalBudgetData_Aug13.pdf

*** http://www.tradingeconomics.com/united-states/indicators