TCMB istatistikler sayfasında reel sektör istatistikleri sayfası var. Burada bilanço esasına göre çalışan yaklaşık 935 bin şirketin konsolide bilanço ve gelir tablosu var. 2009 ve 2021 yılları verileri ile Türkiye Ekonomisine dair bir fikir verebilir.

2009’da 557 bin olan şirket sayısı 2021’de 935 bine gelmiş. Henüz 2022 yılı verileri açıklanmadı. Bu nedenle Rusya-Ukrayna savaşının olduğu geçtiğimiz yılın dinamiklerini henüz yorumlama şansımız yok. Ancak 2021’deki kur artışı, enflasyon, pandemi sonrası gelişmeler gibi birçok konuda fikir verebilecek cinsten.

Şirketlerin finansal tablolarından hareketle finansal analiz yapılır. Burada dikey analiz ile tablolardaki kalemlerin kendi yılları içinde aldığı pay, yatay analiz ile iki yıl arasındaki tutar ve yüzdesel değişim ve eğilim analizi ile yıllar itibarı ile artış azalışların yüzdesel değişimi ile trendler görülür. Öte yandan mali analiz ile yani oran (rasyo) analizi ile dünyada kabul gören veriler ile şirketlerin performansı anlaşılır. Ekli tablo ve grafikler Türkiye’deki şirketlerin verileri ile bize yıllar itibarı ile ekonomik performansı sebep sonuç ilişkisi ile özetlemektedir. Unutmamak lazım ki, finansal ve mali analizde oranların yorumu da veriler kadar önemlidir.

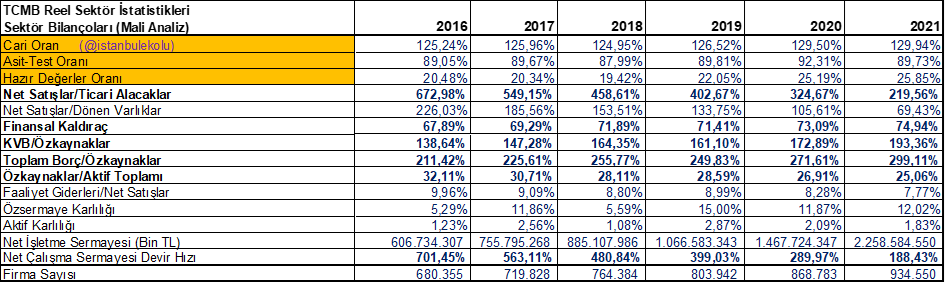

Tablo 1. Mali Analiz Verileri. Reel Sektör İstatistikleri, Sektör Bilançoları, 2016-2021, Kaynak: TCMB

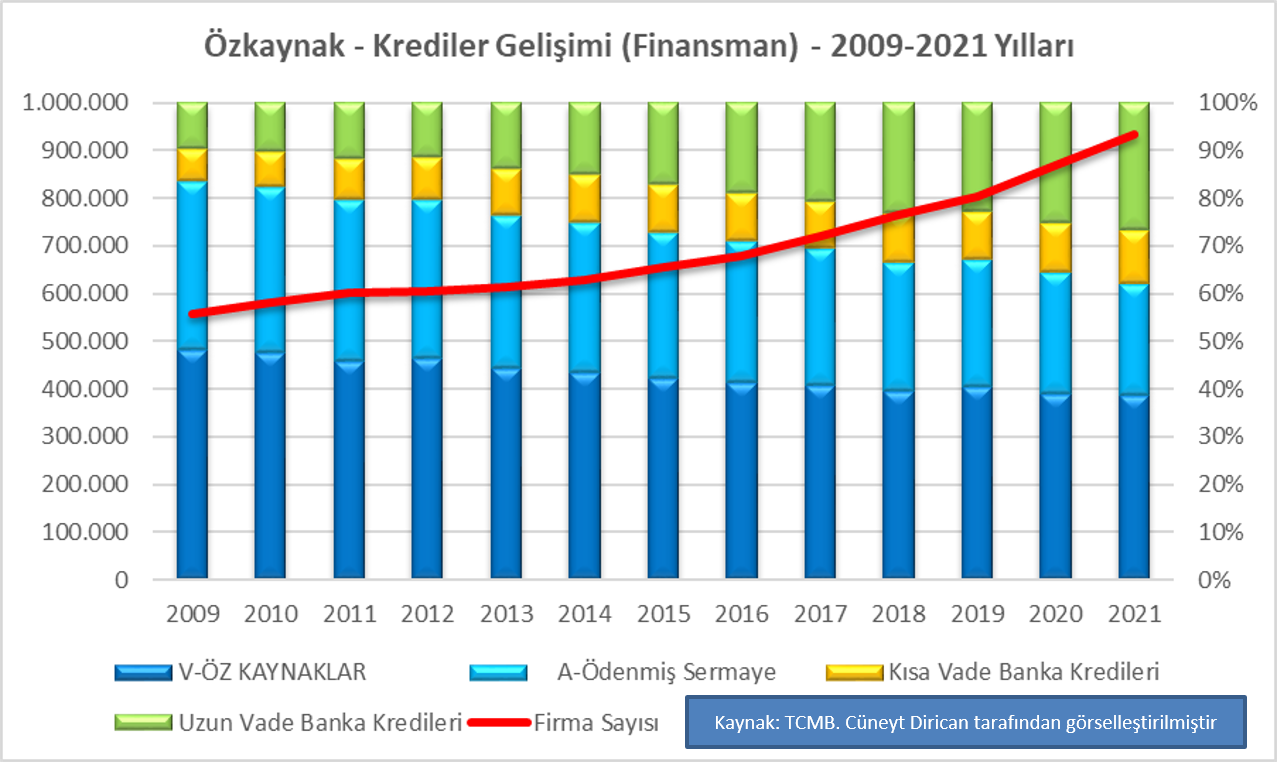

Tablo 1. bize çok net bir şekilde şirketlerin sermaye açığının arttığını göstermektedir. Net işletme sermayesi artarken devir hızının düşüyor olması, işletmenin rutin faaliyetlerinin finansmanında aslında zorlanabilme trendine evrildiğini göstermekte. Öte yandan, yüzde 50’ye kadar normal kabul edilen finansal kaldıraç oranının (toplam borç/toplam varlıklar) artarak yüzde 75’e yaklaşması, şirketlerin yüksek borçlu olduğu anlamına gelirken, finansman sorunu yaşamaları halinde net işletme sermayesinde sıkıntıya düşebileceklerinin de bir sinyali gibi görülebilir. Keza kısa vadeli borçların ve toplam borcun özkaynaklara oranındaki artışlar ve özkaynakların aktiflere oranındaki düşüş bize sermayelerin aynı hızda büyümediğini ve açığın dış finansman ile giderildiğini gösteriyor. Nitekim Grafik 1. açık bir şekilde bu durumu görsel olarak bizlere sunuyor. Uzun vadeli banka kredileri ile bilançodaki kompozisyon dış kaynak kullanımı lehine artıyor. Şirketlerin sermaye artışına gitmesi, karlarını sermayeye eklemesi gibi konu başlıklarının yanında, sermaye karlılık oranı dikkate alındığında, enflasyonist baskının karlar üzerindeki etkisi ile birlikte otofinansmanın zorluğu da bir başlık.

Grafik 1. Özkaynaklar – Krediler Gelişimi. Reel Sektör İstatistikleri, Sektör Bilançoları, 2009-2016, Kaynak: TCMB

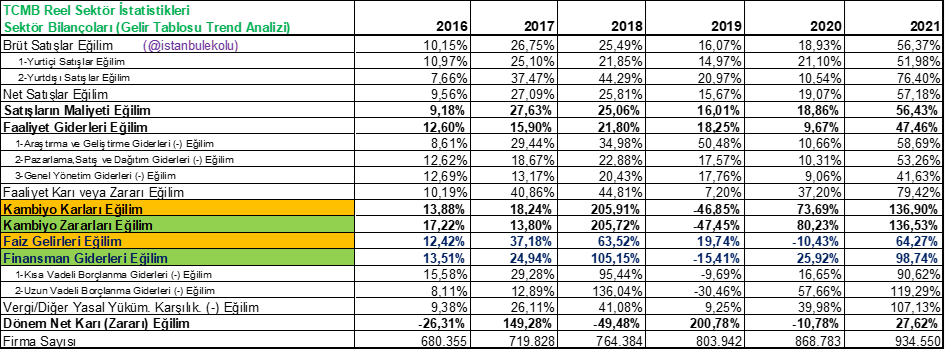

Tablo 2. Reel Sektör İstatistikleri, Sektör Bilançoları (Mali Analiz), 2016-2021, Kaynak: TCMB

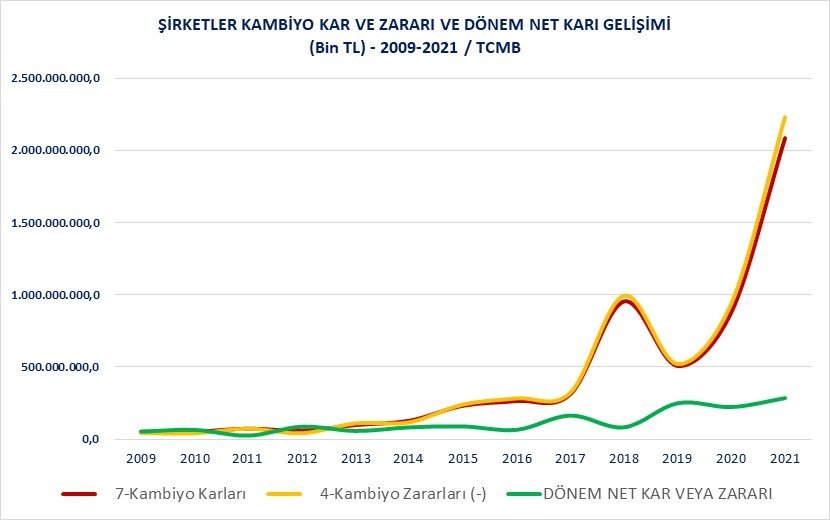

Tablo 2.’de şirketlerin konsolide gelir tablosunun trend analizine bakıldığında farklı ancak önemli bir bulgu daha çıkıyor. Şirketlerin kur farkından dolayı elde ettiği kâr ve zararlar, mutlak değerde son dönemde zarar lehine olsa da paçal yani birlikte ele alındığında aslında son yıllarda şirket karlarında finansman giderleri kadar yük yaratmıyor. Evet, faiz gelirleri ile finansman giderlerini topladığımızda şirketlerin faiz yükü kur zararından daha fazla demek bu. Salt kambiyo zararı dikkate alınıp öne çıkarıldığında, enflasyonda kur baskın dense de aslında şirketlerin gelir tablosu bize tam zıddını yani çok farklı bir durumu işaret ediyor. Bu kur etkisi hiç yok demek değil. Sonuçta dolarizasyonun yüksek olduğu ülkede kur artışının yan ve olumsuz etkileri çok, eğilim analizindeki artış yüzdesi bunu veriyor ama iktisat bilimi kuralları gibi muhasebe bilimi kuralları dikkate alındığında sonuç farklı yani ezberleri unutmalı.

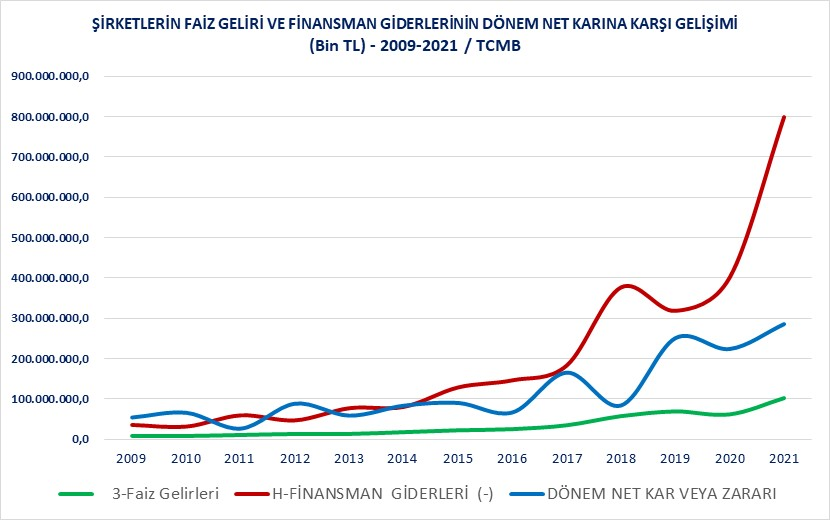

Nitekim Grafik 2. ve Grafik 3. Tabloyu yine net bir şekilde gösteriyor. Kur riski aslında şirketlerde yönetilirken faiz riski pek yönetilemiyor demek yanlış olmaz. Bir diğer bakış açısı ile kur riskinden dolayı bankaların faiz spread uygulamaları, kredi maliyetini şirketlerde kâr üzerindeki Demokles’in Kılıcı haline çeviriyor denilebilir. Tablo 3’de satışların maliyetinin net satışlara ve stoklara oranına bakıldığında ise bir başka ilginç sonuç çıkıyor. Kur farkı aslında satılan malın maliyetinde de baskın değil gibi. Yani ‘satılan malı aynı fiyatla yerine koyamadık’ söyleminden çok ‘finansman giderleri kârımızı çok etkiledi’ demek daha uygun. Tabii mutlak değerde kârın ve sermaye karlılığının artıyor olması ve BİST verileri bizde dünyadaki gibi bir ‘yüksek kâr çekişli enflasyon’ söylemini de destekliyor.

Grafik 2. Kambiyo Kar Zarar ve Dönem Net Kar Gelişimi. Reel Sektör İstatistikleri, Sektör Bilançoları, 2009-2016, Kaynak: TCMB

Grafik 3. Faiz Gelir Gider ve Dönem Net Kar Gelişimi. Reel Sektör İstatistikleri, Sektör Bilançoları, 2009-2016, Kaynak: TCMB

Tablo 3. Seçilmiş Kalemlerin Oranlanması. Reel Sektör İstatistikleri, Sektör Bilançoları (Mali Analiz), 2016-2021, Kaynak: TCMB

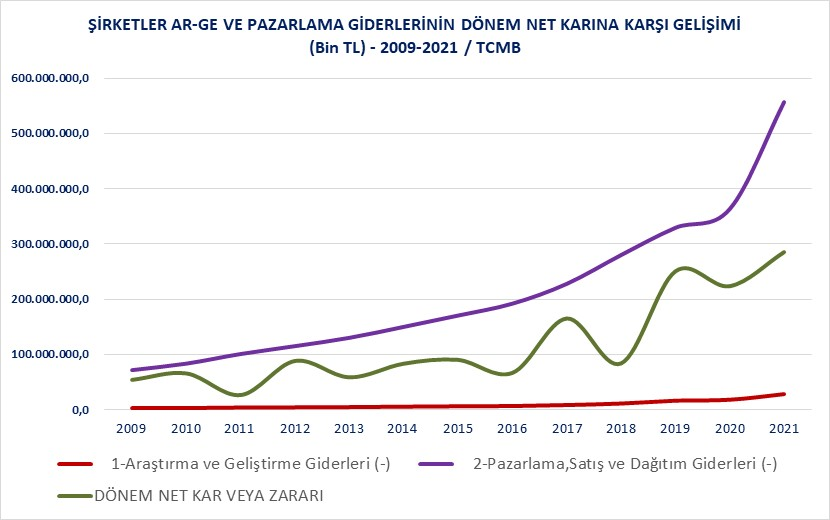

Grafik 4. AR-GE ve Pazarlama Giderlerinin Gelişimi. Reel Sektör İstatistikleri, Sektör Bilançoları, 2009-2016, Kaynak: TCMB

Tablo 3 ve Grafik 4 bize son olarak AR-GE harcamalarının aktif toplamı ve net satışlara göre binde iki seviyesinde çok düşük kaldığını, ihracatta rekabetin kurdan çok markalaşma ve patent, yüksek teknoloji, inovasyon ile gelebileceğini bir kez daha hatırlatıyor. Yani konu bir kez daha kur seviyesi değil aslında diyor.